M&Aにおけるのれんとは?

M&Aにおいて、『のれん(営業権)』とは、買収金額から被買収企業の純資産の差額で表され、これは被買収企業が保有するノウハウや、立地・知名度・信用・ブランド力など、財務諸表のバランスシートには反映されない=目に見えない価値、無形価値のことを指します。

ちなみに「のれん」と言う単語は、店頭に掲げられており、店の名前や商品を示す「暖簾」に由来しています。

長々と難しい言葉で説明してしまったので、例として、任天堂のマリオを挙げましょう。任天堂にとってマリオは、マリオ自体が知的財産権(特許)によってお金を産むものだけでなく、ブランド価値を示すシンボルのようなものとして、集客力や固定ファン・認知度の向上といった、財務諸表には反映されないような超過収益力を持っています。

ここから任天堂にとってマリオは、ある意味資産や任天堂のコアコンピタンス(企業の中核となる強みのこと)とも捉えることができます。しかし、このようなブランド価値を始めとした超過収益力を、客観的・会計上数値化することは難しいため、バランスシートには計上されません。

関連記事→簿記を学ぼう(BS編)

そこで、計上はされませんが、価値のあるもの・収益を生むものを「しっかり計上してあげましょうよ、M&A後に期待していますよ」という感じで、企業が持つ純資産にプラスし、企業の価値(=価格)を向上させてあげるものとして登場するのが、「のれん」なのです。

ちなみにこの「のれん」は弊社代表三戸の著書『サラリーマンは300万円で会社を買いなさい 会計編(講談社+α新書)』において、M&Aにおける買収金額の算定方法の一つとして紹介された公式の

「買収金額=純資産+営業利益3年から5年」

の「営業利益3年から5年」にあたるものでもありますが、これはあくまでも買収価格に対しての目線感を持つことが目的なので一旦は、「のれん」は、「買収金額から被買収企業の純資産の差額」で求められることを覚えてください。

のれんの計算方法についてわかりやすく解説

簡単な計算式を使って、もう一度「のれん」を確認しましょう。「のれん」は前述したように「買収金額から被買収企業の純資産の差額」で表されるため、「のれん」を求める公式は

「のれん=買収金額−被買収企業の純資産」

となります。

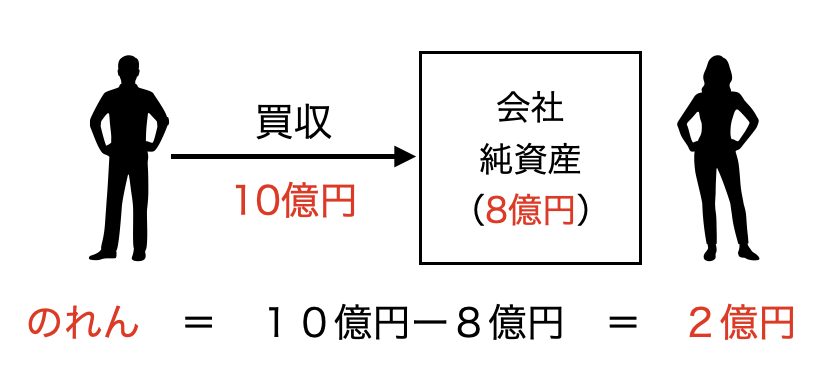

例えば、A社がB社を10億円で買収したとしましょう。買収時にB社の純資産は8億円だった場合、先の公式に乗っ取り、

「のれん=10億円−8億円」

となり、2億円がのれんとなります。

つまり今回の場合、B社には、2億円相当のブランド力のような無形価値があったとA社が捉えていたことになります。

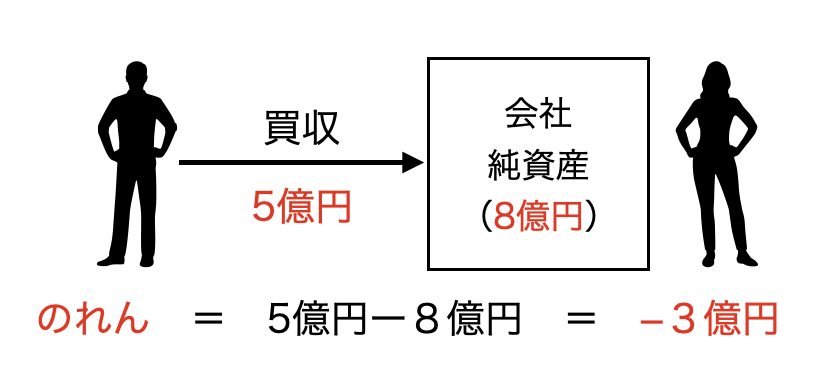

ちなみにこの逆の場合として「負ののれん」が存在することもお伝えします。これは買収金額が非買収企業の純資産を下回ったときに発生します。このケースは、簿外債務や被買収企業の業績が悪化し、リスクが大きいと判断された場合に起こりえます。

例えば、A社が先と同様の純資産8億円のB社を、5億円で買収したとしましょう。この場合、「のれん=5億円−8億円」で−3億円が負ののれんとなります。

少し難しい話をすると、「負ののれん」は会計上、発生益仕訳として処理されますが、ライザップがそうであったようにこの発生益仕訳を繰り返すと、会社の本当の収益力が見えなくなるリスクがあるため、注意しましょう。

最後に

このように「のれん」はM&Aにおける企業価値算定において、重要なものでありますが、見極める・価格を推定するのは、困難を極めます。期待してのれん代を大きく上乗せしたにも関わらず、期待したM&A効用を得られずに、買収金額より少ない額で売却してしまうケースも少なくないです。

関連記事→企業価値評価に関する記事はこちら

そのようなのれんを見極めるためには、専門家にDD(デューデリジェンスの略称で、企業の実情をチェックする作業のことを指します)を任せるだけでなく、M&A経験を詰んだ専門家に相談することをおすすめします。

是非お気軽に下記のリンクよりご相談ください。

記事監修

三戸政和(Maksazu Mito)

2005年ソフトバンク・インベストメント入社。兵庫県議会議員を経て、2016年日本創生投資を投資予算30億円で創設し、中小企業に対する事業再生・事業承継に関するバイアウト投資を行う。