法務DD(デューデリジェンス)とは?

法務デューデリジェンス は専門性が高く、素人が自分でやるのは難しいと思います。スモールM&Aではコストをあまりかけられないでしょうから、フォーカスを絞って、最低限のところだけ弁護士さんに確認してもらうものとなるでしょう。

ひとつ、コストをかけずに、弁護士に法務デューデリをしてもらう方法があります。

会社を買う前に、役員としてその会社に入り、会社の顧問弁護士を使って、内部から法務デューデリをするのです。もし、会社を買う前に役員として入ることが可能でしたら、トライしてみる価値はあるでしょう。

法務デューデリは自分ではやらないとしても、やり方は把握しておきましょう。基本的には項目ごとにエビデンスに当たる作業になります。

法務DD(デューデリジェンス )における調査項目について解説!

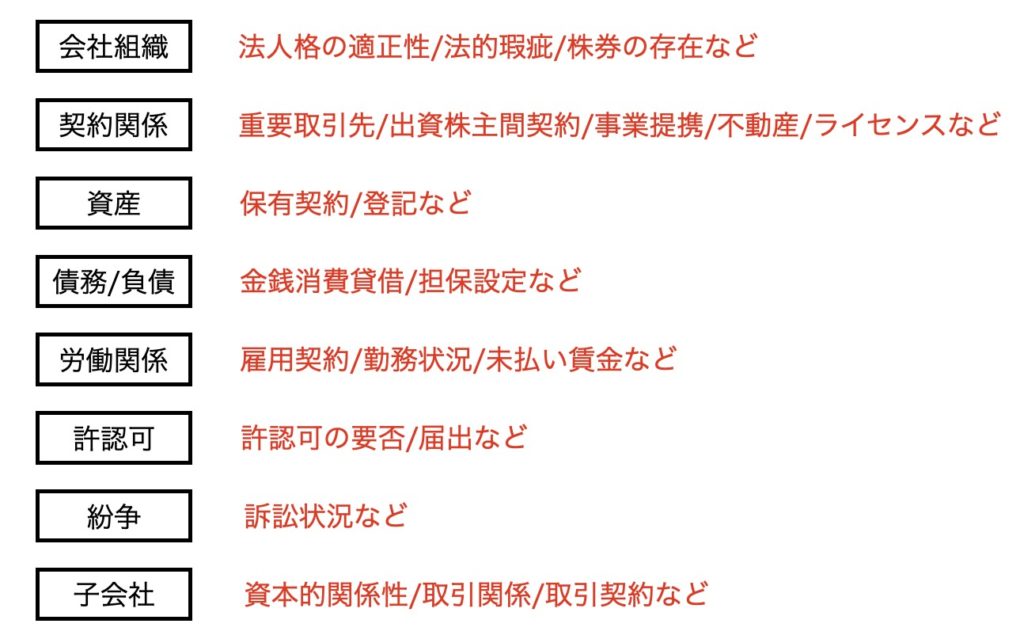

法務DDは項目ごとにエビデンスにあたる作業になります。その調査項目は以下のようになっています。

1.会社組織

2.契約関係

3.資産

4.債務・負債

5.労働関係

6.許認可

7.紛争

8.子会社

それでは、それぞれの項目について説明していきます。

1.会社組織

「会社組織」のDDでは、そもそも、その会社は存在しているのかを確認します。登記はされているか、登記の手続きは正しく行われているか、株券は適切に発行されているかなど、会社の存在を担保する法的な部分を見るということです。

法務デューデリで判明するリスクの例:

会社の株券の発行推移を確認したところ、過去に増資したときの登記はあるのに、株主名簿には反映されていないということがありました。そのときの増資によって、いま把握している人以外の人が株を持っている可能性がある、ということです。そんなリスクが判明したため、このときは、買収後に、もし新たな株主が現れた場合、売り手が補償するという条件をつけて会社を買いました。

もし、そんなリスクを把握できず、リスクヘッジをせずに会社を買って、後で本当の株主が出てきて、株を売る気はないと言われたら、解決の非常に難しい事態となっていたでしょう。法務デューデリとは、そんな取り返しのつかないリスクを発見する作業なのです。リスクを把握するのも、リスクヘッジの方法を考えるのにも、弁護士さんなど専門家の手を借りる必要があります。

2.契約関係

「契約関係」のDDでは、重要な取引先や出資先との関係、事業提携の内容や不動産の契約、ライセンス関係などについて、契約書や書類を見て、法的に問題がないかを確認します。

3.資産

「資産」については、登記や契約書類などを見て、そもそも会社の資産があるのか、所有に法的リスクはないかを見ていきます。

4.債務・負債

「債務・負債」の部分では、会社にどんな債務があるかを法的に確認します。オーナー側に、金銭消費貸借契約書などの関係書類を出してもらって、その存在や有効性を確認して、額についても、帳簿と照らし合わせて、数字が一致するかどうかをチェックします。

ここで確認した債権や債務については、最終の契約の際、オーナー側に「これが全部だ」ということを、表明保証という形で保証してもらいます。

関連用語→表明保証とは?

原則的には、表明保証があれば、後になって別の債務などが出てきたとしても、売り手側の瑕疵になって、売り手側に返済を求めることができます。ただし、詳しくは後述しますが、実際に債務の履行がなされるかは、別の議論となります。

5.労働関係

「労働関係」のDDでは、雇用契約や労働環境に関わるリスクをチェックします。ここは最近、とくに厳しくなっている部分です。労働基準監督署は、たとえ従業員数人の中小企業であっても、労働者からの訴えがあれば、対応します。タイムカードでの管理はできているか、有給休暇は適正か、未払賃金はないかなど、労働条件や労働契約で労基署に指摘されるようなリスクはないか、しっかりチェックしましょう。

6.許認可

「許認可」については、ビジネスに必要な許認可は何か、適正に取得しているか、届け出は適正かなどを確認します。

7.紛争

「紛争」については、オーナー側から申告してもらって、もし、紛争や訴訟があれば、書類などで状況を確認します。ただ、紛争やもめごとは、売り手はあまり表に出したがりません。よく覚えていないということもあり得ます。買い手としては、表明保証を取りながら、労働関係や取引関係のヒアリングをして、それらがないか探りながら確認するようにしましょう。

8.子会社

「子会社」については、資本的、人的な部分、取引や契約などの関係を、法的な面から確認します。

海外に関係会社がある場合は注意が必要です。国によっては、外資に対する規制が強いところがあるからです。

たとえば中国では、外資の会社が100%の株を保有して会社を持てません。たとえば、アパレル系の会社で、中国の縫製工場で商品を生産しているところは多いですが、その工場は100%の子会社ではないということです。

100%の子会社ではないということは、その工場との関係性には大きなリスクが出てきます。その工場が、売り手オーナーと現地の人との信頼関係で成り立っていたとしたら、オーナーチェンジをすると、その工場との関係が維持できない可能性がでてくるからです。

ですから私は、海外に関係会社を持つ会社にはあまり手を出さないようにしています。こういうケースは、スモールM&Aのレベルでは、よほどその国に知見があるとか、地の利を持っているということでなければ、リスクを取っていくケースではないでしょう。

このような項目を法務DD(デューデリジェンス )では見ていくことになります。

法務DD(デューデリジェンス )における注意点

先ほどの説明の中で表明保証でリスクヘッジするという話をしました。表明保証について少し指摘するべき点があります。

表明保証というのは、売り手側に「これで全部です」と保証してもらうことです。最終合意契約書では、債務や紛争の部分だけでなく、さまざまな点で表明保証を求め、契約書に書き込んでおくのが通常のやり方です。

表明保証を取っておけば、後に、確認したもの以外の債務などの問題が出てきた場合、その対応は元オーナーがすることになります。しかし、これはあくまでも原則に過ぎません。

たとえば、表明保証外の新たな債務が出てきた場合、元オーナーに「そんなの払えない」と言われてしまったら、契約上、お金を借りたのは会社ですから、こちらが払わないといけなくなるのです。

表明保証を取ろうが、相手に払わないと言われればどうしようもない。表明保証とはその程度のものです。裁判に訴えても同じです。裁判所に命じられようが、その人が「払わない」ということであれば、いかんともしがたいのです。「ない袖は振れない」と開き直られたら、手の出しようがありません。

表明保証は、一応のリスクヘッジにはなりますが、それほどの効果は期待できません。買い手側にとっては、気休め程度と考えてください。

まとめ

今回は、法務デューデリジェンス における調査項目と注意点について解説しました。個人M&Aを行う人にとっては、あまりコストをかけられないので、最低限のところだけを弁護士に頼るのが良いでしょう。しかし、弁護士に頼るだけではなく、どのような調査項目があるのかを把握しておくことが非常に重要です。この記事で調査項目の全体的な流れを掴んでもらえれば幸いです。

最後まで読んでいただきありがとうございました!

記事監修

三戸政和(Maksazu Mito)

2005年ソフトバンク・インベストメント入社。兵庫県議会議員を経て、2016年日本創生投資を投資予算30億円で創設し、中小企業に対する事業再生・事業承継に関するバイアウト投資を行う。